2月に入ると耳にするようになる「確定申告」。

自分には関係ないし、なんだか難しそう…と思っていませんか?

ところが、パートで働く主婦でも、場合によっては確定申告が必要だったり、確定申告した方がお得だったりすることがあるのです。

自分は確定申告が必要?どうやって申告したらいいの?など気になる方のために、「パートで働く主婦」の確定申告についてご説明します。

確定申告とは

確定申告とは、毎年1月1日から12月31日までの1年間の所得(給与から「給与所得控除」を引いたもの)の金額と、その所得に対する所得税の金額を自分で計算し、税務署に確定申告書を提出することです。

確定申告書を提出すると、所得税を納めたり、源泉徴収(事業者が給与を支払う際に、所得税などの税金を差し引いて国などに納付すること)された所得税のうち、払い過ぎた分の還付を受けたりする精算手続きができることになります。

2019年の申告期限は2月18日~3月15日となっています。

確定申告が必要なのはどんな人?

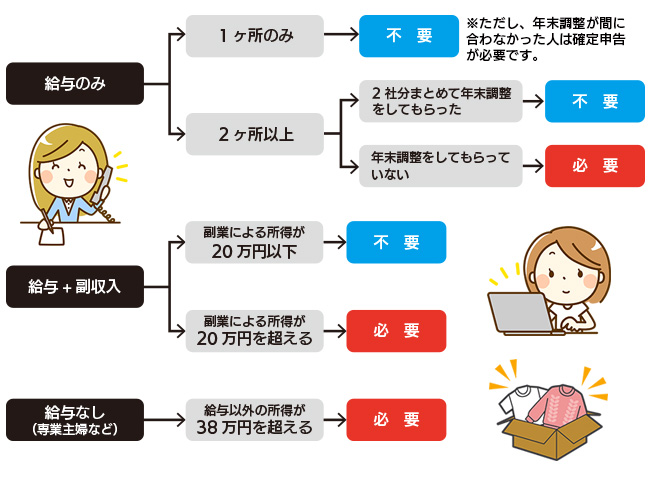

まずは、下の図をご覧ください。

一つひとつ、詳しく説明していきます。

2ヶ所以上から「給与」をもらい、その合計金額が103万円以上※の人

パートやアルバイトを掛け持ちして2ヶ所以上から給与をもらっている場合、通常は2つ分の給与を1社でまとめて年末調整します。

しかし、何らかの事情で年末調整してもらえなかった場合は、自分で確定申告する必要があります。

(※合計金額が103万円未満であっても、給与から税金が天引きされている場合は、確定申告をすることでお金が戻ってくる場合があります。)

給与以外に20万円を超える「副業による所得」がある人

給与をもらっている会社が1社のみでも、副業による所得がある人は確定申告が必要です。

ただし、副業による所得が20万円以下の場合は必要ありません。

※「所得」とは、収入から必要経費を差し引いた金額になります。

専業主婦で38万円を超える「給与以外の所得」がある人

給与をもらっていない専業主婦が、自宅での内職や在宅ワーク、委託契約の仕事などで報酬を得たり、そのほかの副業で収入を得たりしている場合、所得が38万円を超えたら確定申告が必要です。

専業主婦の所得は38万円以下であれば、基礎控除と相殺されて課税所得が0円になり、税金がかからないことになります。

そのため、給与以外の収入がある専業主婦は「所得が38万円を超えたら確定申告が必要」となるのです。

副業にはどんなものがあるの?

一般的に、副業には以下のようなものがあります。

- ネットオークションへの出品やネットショップ、フリーマーケットへの出店

- クラウドソーシングによる記事・イラスト・Webデザインの作成など

- アフィリエイト(ブログなどの広告収入)

- 株式投資(売買、配当金の受け取り)

- アパートのオーナーなどの不動産所得 など

副業の収入から引ける「必要経費」とは具体的にどんなもの?

例:ネットオークションやフリーマーケットで収入を得た場合。

- 出品した商品の仕入れ値(買った値段)

- 出店料

- 会場までの交通費

- 打ち合わせ費用

- パソコンや周辺機器(ネットでの副業専用として購入した場合) など

ただし、私的な支出や商売と関係のないものについては、必要経費にはなりません。

確定申告に必要な書類・やり方は?

確定申告に必要な書類は以下の通りです。

- 確定申告書

- 給与所得の源泉徴収票(原本)

- 所得控除・税額控除を受けるための添付資料(自分名義で支払っている各種保険料の控除証明書、医療費の領収書など)

- マイナンバーカード、または通知カードと本人確認書類(運転免許証、パスポート、公的医療保険の被保険者証など)

確定申告書は、国税庁のWebサイトからダウンロードして印刷するか、税務署や関係機関へ直接取りに行く。または返送用封筒を同封の上、希望書類をメモ書きして税務署へ送付するという方法で入手できます。

確定申告書の記入方法については、国税庁サイトの確定申告書等作成コーナーで確認してみてください。

参考→ https://www.nta.go.jp/taxes/shiraberu/shinkoku/kakutei.htm

これらの書類を揃えて、期間中に税務署もしくは各地で設置されている確定申告会場で手続きします。

郵送やオンラインでの申請もできますが、慣れていない場合は会場で書類を直接担当者に見てもらった方が確実かもしれません。

確定申告を忘れるとどうなるの?

確定申告の対象なのに確定申告をしないのは、所得税の規定に違反し脱税したことになります!

確定申告しなかった、あるいは期限を過ぎてから確定申告をした場合は、「期限後申告」として取り扱われます。

期限後申告の場合、確定申告による所得税に加えて、「無申告加算税」や「延滞税」が加算される場合があります。

税金が加算されてしまうと損なので、必要な方は必ず期限内に確定申告しましょう!

確定申告をすると得する人は?

確定申告をした方がお得なのは、以下の人です。

知らないうちに税金を払いすぎていた人

年収が103万円以下(月額85,500円以下)なのに、所得税が差し引かれていて源泉徴収票の源泉徴収税額が0円ではない人が当てはまります。

年収103万円以下の方は、所得税は非課税になります。

それなのに、毎月の給与から所得税が差し引かれている場合は税金を払い過ぎていることになりますので、確定申告で払い過ぎた税金を返してもらうことができます。

年の途中でパートやアルバイトを辞めた人

本来、源泉徴収によって払いすぎた税金は「年末調整」で戻ってくるのですが、年の途中で辞めてしまうと年末調整が行われないため、お金が戻ってきません。

確定申告を行うことで、払いすぎた税金分が戻ってくる可能性が高いでしょう。

医療費を多く払った人

1年間で10万円以上の医療費を払った人は、医療費控除の対象になります。

この「医療費」には治療代や薬代のほか、医療機関への交通費も含まれますので、領収書やレシートなどを忘れずにとっておくようにしましょう。

ほかにも、ふるさと納税をしたけど「ワンストップ特例制度」を利用していない方、夫と離婚または死別した方などの場合、控除が漏れていることもあります。

まとめ

パートで働いている主婦の自分も、実は確定申告が必要だったという方は、確定申告をして正しく税金を払いましょう。

また、税金を払い過ぎていた、医療費が10万円以上かかった、という方は、面倒がらずにぜひ挑戦してみてください。

何かと億劫な確定申告も、計画的に準備しておけばそれほど大変な作業ではありません。

医療費のレシートをきちんととっておく、パート先の給与明細を毎月こまめにチェックするなど、できることからやっておいて、来年の確定申告に備えましょう!